本次新上榜的韋爾半導體總部位于上海,其半導體設計及銷售收入約占總營收85.1%,主要產品為CMOS影像傳感器、顯示驅動芯片、類比芯片等,雖受手機市場影響其營收而年減9%,但仍達7.4億美元,列入第九名。

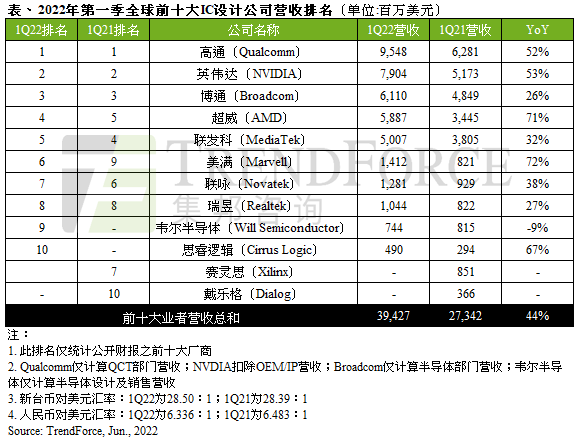

根據TrendForce集邦咨詢最新統計,全球前十大IC設計業者2022年第一季營收達394.3億美元,年增44%。高通(Qualcomm)、英偉達(NVIDIA)、博通(Broadcom)蟬聯前三名,而超威(AMD)在收購賽靈思(Xilinx)完成之后,超越聯發科(MediaTek)至全球第四。此外,據TrendForce集邦咨詢追蹤IC設計業者動態,本次韋爾半導體(Will Semiconductor)與思睿邏輯(Cirrus Logic)營收也首度列入前十名。

受惠于第一季手機、射頻前端部門,偕同物聯網與車用部門皆有成長表現,高通本季營收達95.5億美元,年增52%,穩居全球第一。英偉達受益于GPU在數據中心的擴大應用,其營收占比提升至45.4%,超越游戲應用業務的45%,總營收達79億美元,年成長53%。博通在半導體解決方案的收入頗豐,包括網絡芯片、寬帶通訊芯片及儲存與橋接芯片業務保持穩定的銷售表現,營收達61.1億美元,年成長26%。超威在賽靈思的加入后,營收達58.9億美元,年增71%,不過即使排除賽靈思不計,因企業端、嵌入式暨半客制化部門銷售勁揚,超威本身營收仍創下歷史最高的53.3億美元。

聯發科天璣系列處理器出貨放量,加上產品組合優化有成,營收達50.1億美元,年成長32%。聯詠(Novatek)以顯示驅動芯片、系統單芯片為基石,即使受到面板需求不振的拖累,兩大產品線仍分別有年增31%、43%的成績,總計營收達12.8億美元,年成長38%。瑞昱(Realtek)透過商用產品組合彌補相對疲弱的消費型產品需求,包含以太網絡芯片、交換器控制芯片、WiFi芯片等皆具動能,營收達10.4億美元,年成長27%。

本季名次躍升至第六的美滿電子(Marvell),自2021年10月對云端與邊緣數據中心網絡解決方案供應商Innovium收購完成后,為其第一季數據中心業績帶來125%的年成長,總營收14.1億美元,年增72%為前十名之最。本次新上榜的韋爾半導體總部位于上海,其半導體設計及銷售收入約占總營收85.1%,主要產品為CMOS影像傳感器、顯示驅動芯片、類比芯片等,雖受手機市場影響其營收而年減9%,但仍達7.4億美元,列入第九名。至于思睿邏輯總部位于美國得克薩斯州,有音訊、混合訊號兩大產品線,自2021年7月收購Lion Semiconductor完成后,即加速混合訊號業務的提升,使其2022年第一季營收達4.9億美元,年成長高達67%,位居第十名。

TrendForce集邦咨詢表示,本季排名因多數業者有策略并購而有所變動,但收購除了帶來直接的營收成長,未來仍需提升并購綜效。展望第二季,進入產業傳統淡季,加上高通脹、俄烏沖突、疫情、消費信心疲弱等影響,將對以消費電子營收比重較高的IC設計業者不利,然從產業動向與并購策略可以知悉,各業者已逐漸將產品應用導向高效能運算、服務器、數據中心、車用電子等市場,以分散營運風險。此外,包括新突思(Synaptics)、希領半導體(LX Semicon)、奇景光電(Himax)等業者表現也值得觀察,第二季排名或將有變化可能。