即將進(jìn)入2019年,天風(fēng)證券發(fā)布2019年電子業(yè)投資策略建議,看好5G、汽車電子、大尺寸面板、LED、指紋辨識(shí),并重申被動(dòng)元件整體價(jià)格上漲周期結(jié)束。

天風(fēng)證券分析師群發(fā)布整體2019年的電子業(yè)投資建議報(bào)告,首要推薦5G周邊電子業(yè)供應(yīng)鏈,依舊看淡被動(dòng)元件產(chǎn)業(yè),法人預(yù)估,明年首季在終端需求未見(jiàn)好轉(zhuǎn)下,預(yù)估MLCC 以及芯片電阻(R-chip) 恐將下跌10-20%,不過(guò)外資法人則認(rèn)為,明年首季后庫(kù)存去化告一段落,價(jià)格可望出現(xiàn)反彈。

MLCC的好與不好

臺(tái)灣本地的法人認(rèn)為,目前產(chǎn)業(yè)狀況來(lái)看,客戶端仍在調(diào)整庫(kù)存的階段,加上美中貿(mào)易戰(zhàn)使中國(guó)對(duì)消費(fèi)性產(chǎn)品需求出現(xiàn)明顯觀望,農(nóng)歷年前終端需求仍不明朗,不排除MLCC、R -chip 價(jià)格出現(xiàn)下跌1-2 成的可能。

外資法人則指出,貿(mào)易戰(zhàn)和CPU 短缺,對(duì)電源、網(wǎng)通、消費(fèi)性電子產(chǎn)業(yè)造成沖擊,降低被動(dòng)元件的需求,加上預(yù)計(jì)明年3 月二線PC 制造廠對(duì)MLCC 的需求,將依然低迷。尤其是低端的MLCC。

在今年十月底,天風(fēng)證券分析師郭明錤指出,受到貿(mào)易戰(zhàn)導(dǎo)致消費(fèi)信心趨緩影響智能型手機(jī)出貨量,加上供貨商擴(kuò)產(chǎn)積極,近來(lái)消費(fèi)性電子的低容值積層陶瓷電容( MLCC)已在第四季出現(xiàn)跌價(jià)跡象,預(yù)計(jì)未來(lái)2年在以下五大因素影響下,消費(fèi)性電子MLCC還會(huì)繼續(xù)面臨潛在價(jià)格下滑壓力,對(duì)臺(tái)灣業(yè)者將有不利影響。

郭明錤在最新報(bào)告中指出:

第一,5G 手機(jī)出貨帶動(dòng)的MLCC 需求會(huì)比預(yù)期來(lái)的晚,要到2021 年5G 與4G 芯片的整合方案量產(chǎn)后手機(jī)出貨量才會(huì)明顯提升,預(yù)計(jì)明后兩年5G 手機(jī)對(duì)MLCC 需求挹注有限,連帶導(dǎo)致手機(jī)用MLCC (主要是低容值) 未來(lái)2 年的降價(jià)壓力更大,對(duì)目前低容值MLCC 最大供應(yīng)商的臺(tái)系業(yè)者相當(dāng)不利。

第二,就算未來(lái)幾年內(nèi)手機(jī)規(guī)格如5G、多鏡頭與螢?zāi)恢讣y等升級(jí),增加的需求也會(huì)以日本和韓國(guó)業(yè)者主攻的高容值為主,對(duì)低容值MLCC 需求增加有限,屆時(shí)臺(tái)灣相關(guān)業(yè)者恐怕得透過(guò)價(jià)格競(jìng)爭(zhēng)才能維持產(chǎn)能利用率。

第三,如今各種被動(dòng)零組件供需逐漸回歸平衡,過(guò)去部分供貨商靠著綁定多種被動(dòng)零組件的銷售方式以維持低容值MLCC 價(jià)格的策略將不再奏效,預(yù)料接下來(lái)消費(fèi)性電子低容值MLCC 將面臨降價(jià)壓力。

第四,過(guò)去1 年最缺貨的0402 型MLCC,因?yàn)闈q價(jià)幅度偏高,也讓許多品牌客戶變更設(shè)計(jì),降低對(duì)0402 的依賴,改為拉抬中國(guó)偏重?cái)U(kuò)產(chǎn)的0201 與日韓業(yè)者擴(kuò)產(chǎn)重點(diǎn)01005 的需求,反倒不利臺(tái)灣業(yè)者的0402 價(jià)格。

第五,正因?yàn)橄M(fèi)型MLCC 可能供過(guò)于求的不確定性,如今不少客戶都不愿和供應(yīng)商簽長(zhǎng)約,加上通路商也會(huì)急著降價(jià)清理庫(kù)存,種種原因?qū)οM(fèi)型MLCC 價(jià)格穩(wěn)定格外不利。

郭明錤表示,看好生產(chǎn)設(shè)計(jì)高容值MLCC 的日系與韓系業(yè)者,在5G 與車用等題材帶動(dòng)下具有長(zhǎng)期優(yōu)勢(shì);至于中國(guó)業(yè)者則會(huì)因客戶分散供應(yīng)風(fēng)險(xiǎn)而受惠,連帶提升市占率;反觀臺(tái)灣業(yè)者多為消費(fèi)應(yīng)電子低容值MLCC 主要供應(yīng)商,未來(lái)兩年成長(zhǎng)很可能被價(jià)格走跌與低容值MLCC 需求低于預(yù)期而壓抑。

雖然對(duì)包括低端MLCC被動(dòng)元件的整體不看好,天風(fēng)證券對(duì)于日、韓國(guó)持續(xù)擴(kuò)產(chǎn)的高端汽車類MLCC產(chǎn)品則看好,。

日商村田11月底舉行線上法說(shuō)會(huì),盡管中美貿(mào)易戰(zhàn)方興未艾,但是村田對(duì)車用MLCC持續(xù)看好,隨著汽車電子化的程度拉升,汽車MLCC使用量提升至每臺(tái)3,000~8,000顆,需求主力來(lái)自于ADAS、安全領(lǐng)域以及動(dòng)力系統(tǒng),村田強(qiáng)調(diào),雖然客戶訂單有放緩情況,然在手訂單超過(guò)三個(gè)月,加上建立庫(kù)存的需求,村田將全產(chǎn)稼動(dòng)。村田也指出,車電與消費(fèi)性電子的生產(chǎn)線狀況不同,村田會(huì)根據(jù)需求及供需狀況調(diào)整生產(chǎn)線。

村田法說(shuō)會(huì)后,多家外資券商出具報(bào)告,提及車用MLCC前景,隨著汽車電子化的程度提升,ADAS的變革伴隨拉高滲透率,平均每臺(tái)汽車MLCC使用量預(yù)測(cè),從去年的1,000~3,000顆提升至3,000~6,000顆,今年度最新預(yù)測(cè),進(jìn)一步提升至3,000~8,000顆,村田點(diǎn)名ADAS、安全領(lǐng)域、電子動(dòng)力系統(tǒng)是帶動(dòng)車用MLCC的主力,這些領(lǐng)域需要耐高溫、耐高壓的高信賴性產(chǎn)品,村田具有領(lǐng)先優(yōu)勢(shì)。

外資法人認(rèn)為,ADAS系統(tǒng)將帶動(dòng)車用MLCC持續(xù)成長(zhǎng),而隨著更多功能導(dǎo)入電子化,MLCC走向小型化的趨勢(shì)已經(jīng)成形,只有少數(shù)制造商可以供應(yīng)車用的高信賴性MLCC,村田、TDK可望成為兩家寡占供應(yīng)商。

5G帶來(lái)的推動(dòng)

另一方面,天風(fēng)證券認(rèn)為,5G產(chǎn)業(yè)帶來(lái)相關(guān)電子周邊產(chǎn)品成長(zhǎng),除了基站的建設(shè)商機(jī)外,因射頻前端數(shù)量增加,對(duì)電感元件需求量也呈上升趨勢(shì)。同時(shí),PA數(shù)量將明顯成長(zhǎng),根據(jù)StrategyAnalytics預(yù)測(cè),5G手機(jī)內(nèi)的PA數(shù)量將達(dá)16顆之多,并刺激散熱需求。

摩根大通也指出,在2020和2021年5G智能手機(jī)在中高端手機(jī)市場(chǎng)中(8000萬(wàn)和2億出貨量)占比將陡升至10%和25%。相比優(yōu)質(zhì)高端的4G手機(jī),5G智能機(jī)大概每臺(tái)物料增價(jià)110美元,這會(huì)導(dǎo)致相關(guān)智能手機(jī)的零配件市場(chǎng)年增長(zhǎng)85%之多。

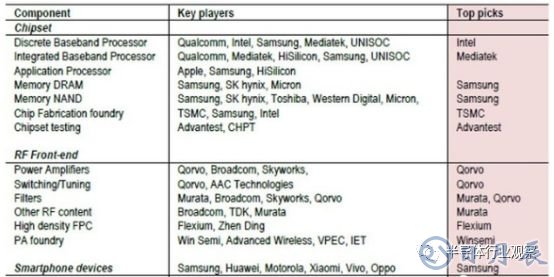

5G將極大推動(dòng)移動(dòng)互聯(lián)網(wǎng)發(fā)展并促進(jìn)開(kāi)發(fā)如4K視頻和VR/AR等新功能。因此,關(guān)鍵的半導(dǎo)體供應(yīng)鏈部件將獲得額外的收入,比如分立基帶(Discrete B), 應(yīng)用處理器 (AP), 射頻前端 (RF Front-end),天線(Antenna)和功放(PA)將會(huì)受益。伴隨高速網(wǎng)絡(luò)下載大容量文件的需要,5G的閃存用量將比4G增長(zhǎng)43%。至2022年5G不斷成熟,類似應(yīng)用處理器)/基帶/存儲(chǔ)器等半成品增長(zhǎng)空間將逐漸消失,但由于物聯(lián)網(wǎng)接入終端的普及,射頻將仍有增長(zhǎng)潛力。表1是摩根大通整理的主要受益的半導(dǎo)體公司清單:

汽車電子的大機(jī)遇

電子業(yè)中看好汽車電子相關(guān)領(lǐng)域,天風(fēng)證券認(rèn)為,汽車電子對(duì)PCB高頻高速板的需由提升,尤其FPC(軟板)歷年來(lái)成長(zhǎng)速度相當(dāng)快,雖然近幾年來(lái)PCB需求下降,但FPC呈現(xiàn)成長(zhǎng),天風(fēng)證券認(rèn)為,汽車電子有望接棒智能型手機(jī)成為FPC的新動(dòng)能。

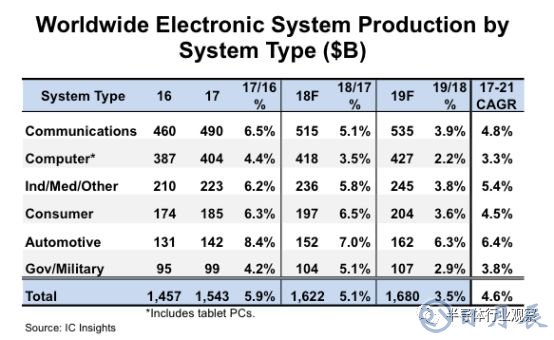

根據(jù)市場(chǎng)研究公司IC Insights預(yù)測(cè),隨著技術(shù)進(jìn)步不斷增加車內(nèi)的電子組件用量,預(yù)計(jì)在2021年以前,汽車電子系統(tǒng)將持續(xù)成為六大主要半導(dǎo)體終端市場(chǎng)中成長(zhǎng)最強(qiáng)勁的應(yīng)用。

IC Insights市場(chǎng)分析師指出,今年汽車電子系統(tǒng)的銷售額預(yù)計(jì)將成長(zhǎng)7%,達(dá)到1,520億美元,2019年將再成長(zhǎng)6.3%,達(dá)到1,620億美元。該公司預(yù)計(jì),從2017年到2021年,汽車電子系統(tǒng)銷售將以6.4%的復(fù)合年成長(zhǎng)率(CAGR)成長(zhǎng),成長(zhǎng)幅度超過(guò)其他的主要電子系統(tǒng)類別。

整體來(lái)看,2018年全球電子系統(tǒng)的市場(chǎng)價(jià)值可望達(dá)到1.62兆美元。該公司并預(yù)期汽車電子系統(tǒng)將占9.4%,略高于去年的9.1%。

IC Insights稱,對(duì)于MCU、模擬IC以及特別是傳感器制造商來(lái)說(shuō),汽車電子系統(tǒng)的成長(zhǎng)無(wú)疑是個(gè)好消息。該公司表示,今年汽車專用邏輯芯片市場(chǎng)預(yù)計(jì)將成長(zhǎng)29%,而作為備用攝影機(jī)、盲點(diǎn)偵測(cè)器以及其他系統(tǒng)添加到更多車輛中的汽車模擬IC銷售額則預(yù)計(jì)將成長(zhǎng)14%。同時(shí),該公司并補(bǔ)充說(shuō),在開(kāi)發(fā)新的汽車系統(tǒng)解決方案時(shí),DRAM和閃存扮演越來(lái)越重要的角色。

更多其他的看法

天風(fēng)證券重申,被動(dòng)元件普遍上漲周期結(jié)束。其中,用于消費(fèi)性電子如手機(jī)、NB及游樂(lè)器等的MLCC在今年第4季已有跌價(jià)跡象,風(fēng)華高科MLCC產(chǎn)品線全部降價(jià),個(gè)別降價(jià)幅度達(dá)到40%;不過(guò)高端汽車類MLCC產(chǎn)品部分,日、韓廠商持續(xù)擴(kuò)產(chǎn),需求旺盛。

此外,指紋辨識(shí)是2019年消費(fèi)性電子零組件唯一產(chǎn)業(yè)成長(zhǎng),看好大陸的匯頂科技,并基于華為將推出折疊手機(jī),PI及LCP天線設(shè)計(jì)將在大陸手機(jī)開(kāi)始使用,看好立訊、信維。

面板產(chǎn)業(yè)部分,天風(fēng)證券認(rèn)為,2019年韓國(guó)廠商產(chǎn)能切換而供給減少,價(jià)格有望回溫,看好大尺寸面板走勢(shì)。

LED產(chǎn)業(yè)部分,天風(fēng)證券看好Micro LED及Mini LED的需求成長(zhǎng)。天風(fēng)證券認(rèn)為,OLED產(chǎn)線成型及Mini LED技術(shù)成熟,隨著物聯(lián)網(wǎng)設(shè)備、智能設(shè)備頭投入,Mini LED在耗能上優(yōu)勢(shì)會(huì)凸顯;Mini LED一旦成型,將會(huì)取代現(xiàn)有顯示器零組件,廣泛應(yīng)用在汽車、AR/VR顯示器與戶外顯示器,依據(jù)GGII預(yù)測(cè),2018年到2020年Mini LED將保持175%的成長(zhǎng)。