中美貿易摩擦將我國光電芯片產業的落后暴露無遺,光電芯片產業相對落后,既與內部研發實力,也與外部環境有關。在內部研發方面,我國在光電芯片的研發、設計、流片加工、封裝等方面,與國外相比,都有些欠缺;在外部環境方面,中國是新進者,只能先從整機和系統等相對容易的產業環節開始切入,從而對自主研發芯片的決心有所松懈。

不過,必須承認的是,光電芯片的研發過程極為復雜,且研發周期較長,需要一定的技術積累,還需足夠的資金支持。中國在光電芯片研發上要追趕上發達國家,除了不斷積累技術,還需引導資本介入。

資本對光電芯片研發起著至關重要的作用,那么現階段中國光電芯片產業投資市場如何?

整體情況:上半年投資金額下滑

光電芯片產業需要源源不斷的資本投入,但由于存在投入和回報不成比例、產業鏈長且流程復雜、技術難以轉化為生產力等問題,資本對于光電芯片項目的投資較為謹慎。

數據顯示,2013-2017年,中國光電芯片產業投資額最高時僅有125.1億元,還是受2015年三安光電、力成科技兩起數十億級大額事件影響,投資案例數最高為114起。2018年上半年,投資額再度下滑,不到2017年的一半,投資案例數53起。

圖表1:2013-2018年上半年中國光電芯片產業投資額及投資案例數(單位:億元,起)

資本的謹慎還表現在參與階段上。由于光電芯片產業分為多個不同的階段,政府資本和社會資本的參與程度各不相同。政府資本著重種子期與初創期,因為風險更大、投資周期更長;而社會資本更青睞擴張期和成熟期。

從投資金額來看,2013-2018年上半年,光電芯片產業投資階段集中在成熟期,累計金額達到302.2億元,占比超過八成;其次是擴張期,金額為44.1億元,占比12.2%;種子期、初創期占比僅為1.8%、2.2%。

圖表2:2013-2018年上半年中國光電芯片產業投資階段分布(按投資金額)(單位:億元,%)

從投資案例數來看,2013-2018年上半年,光電芯片產業投資階段同樣主要分布在擴張期、成熟期,分別占比41.4%、35.3%,合計占比約76.7%;而種子期、初創期累計有24起、66起,占比均不到兩成。

圖表3:2013-2018年上半年中國光電芯片產業投資階段分布(按投資案例數)(單位:起,%)

具體輪次來看,在投資金額方面,2013-2018年上半年,光電芯片產業投資集中分布在A輪、上市定增,總投資額近240億元人民幣,總占比接近三分之二;此外,受力成科技大額融資事件影響,戰略投資金額占比也超過10%。

圖表4:2013-2018年上半年中國光電芯片產業投資輪次分布(按投資金額)(單位:億元,%)

投資案例數輪次分布則略有不同,其中,A輪仍占據最大比重,達到36.1%,共有141起;緊隨其后的是B輪、天使輪,分別有52起、45起,占比均超過10%;A輪、B輪、天使輪合計占比超過60%。

圖表5:2013-2018年上半年中國光電芯片產業投資輪次分布(按投資案例數)(單位:起,%)

區域分布:廣東投資最積極

由于政策積極引導,全國各省市均有規模不等的資金投入到光電芯片產業。其中,以經濟發達省份最為積極,也是光電芯片產業投資最重要的地區。

具體來看,在投資金額方面,2013-2018年上半年,廣東、福建、江蘇位列前三,屬于光電芯片產業投資的第一梯隊,這三大省份總投資金額相差不大,合計202.5億元人民幣,占比56%左右;湖北、北京、浙江、江西、上海等地光電芯片領域投資額合計128.5億元人民幣,占比35.6%。

圖表6:2013-2018年上半年中國光電芯片產業投資區域分布(按投資金額)(單位:億元)

從投資案例數來看,廣東依舊穩居榜首,2013-2018年上半年累計有81起;江蘇緊隨其后,投資案例數73起;上海躍居第三,共有55起;前三省市總投資案例數209起,合計占比53.5%;北京、浙江、陜西、湖北等地披露事件也較多,合計披露案例數114起,占比接近30%。

圖表7:2013-2018年上半年中國光電芯片產業投資區域分布(按投資案例數)(單位:起)

投資機構:PE最舍得砸錢

2013-2018年上半年,光電產業產業參投機構約有350家。其中,VC機構最多,約為150家;PE機構140家,排在第二;早期機構、戰略投資者共計約40家,天使投資人、FOFs、其他投資機構也有20多家。

從投資金額來看,2013-2018年上半年,投資金額較大的機構包括國開金融、紫光集團、北汽產業投資、和諧卓睿投資、九鼎投資、招商局資本等;各類型機構中,PE機構投資金額占比最大,達到67.4%,VC機構其次,兩者合計投資總金額超過300億元人民幣,所占比重超過八成。

從投資案例數來看,投資案例數較多的有深創投、中科創星、國科投資、清控銀杏、國開金融、泰達科技、盈科資本等;占比方面,VC機構參投數量最多,比重為43.0%,PC機構其次,比重也接近四成。

圖表8:2013-2018年上半年中國光電芯片產業投資機構類型分布(單位:%)

融資企業:平均獲投1.5億

2013-2018年上半年,光電產業產業獲投企業240多家,主要包括光芯片、電芯片、集成電路、半導體、微電子芯片等光電芯片相關的設計、制作、封裝、測試企業。根據總投資額估算,平均每家企業的獲投額約1.5億元人民幣,平均獲投次數約1.56次。

在單筆投資額方面,單筆投資額相對集中在1000-2000萬元和1000萬元以下兩個區間,2013-2018年上半年分別占到21.5%、25.3%,合計比重已接近一半;2000-5000萬元、億元及以上占比也達到10%以上。

圖表9:2013-2018年上半年中國光電芯片產業單筆投資額分布(單位:%)

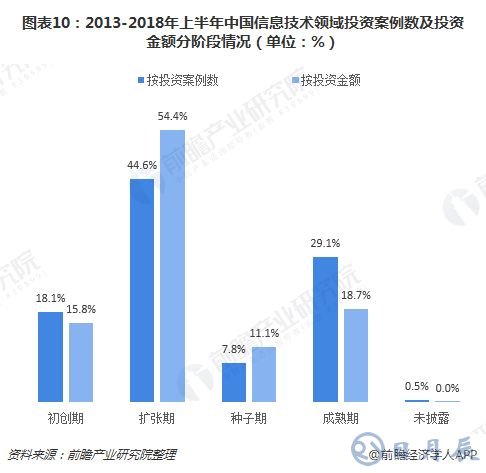

從累計獲投額來看,累計獲投金額在1000-5000萬元的企業最多,有82家,占比33.9%;累計獲投金額在1000萬元以下的企業50家,占比20.7%。

圖表10:2013-2018年上半年中國光電芯片產業累計獲投額分布(單位:%)

以上數據和分析來自前瞻產業研究院發布的《2018-2023年中國芯片行業市場需求與投資規劃分析報告》。